券商晚间绝密内参强烈推荐 10股坚决加仓

变革,公司积极转型,布局由HOMS、数米基金网以及上海聚源组成的2.0 业务,目前2.0 业务发展初具成效。最新数据显示,HOMS 客户数量突破120 家,客户资产规模超过700 亿,恒生聚源预计很快将与HOMS 平台对接,数米基金网用户数已经比2013 年末增长165%。

阿里集团美国上市,互联网金融深化,金融IT 逢发展良机。9 月20日)

公告点评:投资幻景娱乐14%股权,转型发展再下一城

投资要点

公告3000万投资幻景娱乐14%股权。公司发布公告称,以3000万增资幻景娱乐科技发展有限公司,获得其增资后14%的股份,此次增资后,幻景娱乐主要股东MirageEntertainment(HongKong)limited持股比例由100%降为86%;幻影娱乐承诺14-16扣非净利润分别不低于2500万、3000万和3600万,对应14年PE为8.57倍;同时承诺,如果其未能于17年底在境内外资本市场实现上市或被收购兼并,或不能通过其他方式退出,公司有权要求幻景娱乐实际控制人收购公司方持有的幻景娱乐全部股权。

国际娱乐公司积极布局中国娱乐产业。幻景娱乐成立于13年9月,是美国MirageEntertainmentInc在中国分支。Mirage娱乐目前拥有员工约350名,娱乐产品及景点超过500个,集合了30万名演员,客户资源遍及全球,包括洛杉矶环球影城、好莱坞试金石电影公司等;业务包括影视(创作团队)、表演(室内外特技)、游乐项目设计、咨询策划(中央电视台、东部华侨城、广州长隆等)四大块。Mirage娱乐重视并积极参与中国新经济扩张带来的文化娱乐产业的高速发展,幻景娱乐国内拥有包括“大连发现王国特技表演《蒙面大盗》”等在内6个项目,并有5个项目筹备中。公司计划未来将全部资产注入幻景娱乐,并通过该平台逐步把业务重心从全球范围转向大中华地区。

商业、文化深度结合,战略转型再下一城。公司于8月22日发布《广东海印集团股份有限公司关于加快公司战略转型升级的规划纲要》,提出“打造家庭生活休闲娱乐中心运营商,适时围绕主业发力外延式并购”,此后收购了珠海市澳杰医学科技有限公司67%股权(目标为珠海市南湾大道西南侧29.92万㎡地块土地使用权),迈出了转型的第一步。本次收购是《规划纲要》后首个跨界文化娱乐产业投资;公司将借助Mirage娱乐在国内外文化娱乐产业丰富项目经验和资源,把主题公园等文化类概念引入公司旗下商业,优化产品结构和业态组合,为顾客提供创新性、稀缺性消费热点,提高顾客体验满意度,强化商场竞争优势,提升线下商业物业价值。

维持盈利预测,维持增持。公司以轻重资产结合,经营能力强劲,线下商业资源丰富,能够与文化产业有效结合,此次收购是公司转型重要一步。同时,公司持有现金23亿,转型决心昭然,或将以此次项目为切口,围绕主业以及核心定位,积极寻求盈利模式的多元化;同时,Mirage娱乐未来若实现资产注入,将有较大可能实现单独上市,为公司取得可观投资收益。我们维持原有盈利预测,考虑到定增后的摊薄效应,预计公司14-16年EPS为0.37、0.41、0.44元,当前股价对应PE为18倍、17倍、15倍,维持“增持”评级。

(申银万国)

:拟设立产业投资并购基金,助力快速扩张

投资要点

拟设立产业并购投资基金,主要专注于投资北大医药战略拓展项目。北大医药拟与,北大医疗产业集团、北大医疗产业基金、德同北京、上海德同,共同投资上海德同北大医药产业并购股权投资基金中心(简称产业并购投资基金,LP,有限合伙),基金的目标认缴出资总额为不少于5亿元且不超过7亿元(北大医药拟出资不超过基金总规模1%的资金,其余由北大医疗产业集团、北大医疗产业基金、上海德同及其他社会投资者参与认缴)。基金主要专注于投资符合北大医药战略发展规划的项目,包括但不限于北大医药优质的储备项目。

三方设立基金管理公司,作为普通合伙人。北大医药拟出资300万元与北大医疗产业基金、德同北京(持股比例30%、20%、50%),设立北京德同北大医药产业并购股权投资基金管理有限公司,作为产业并购投资基金的普通合伙人(基金管理公司,GP,普通合伙),为本基金提供日常运营及投资管理服务。

强强联合,丰富项目及资金来源,助力公司的快速扩张。德同北京及上海德同所属的德同资本是国内一流的私募股权投资管理人,已经发起设立十余支私募股权基金,管理资产约100亿人民币,其在医疗:非公开等重要国内客户建立长期稳定的合作关系,国际市场与西门子股份签署长期供货合作框架协议建立长期合作的客户基础。(3)高潜力新领域方面,根据公司半年报披露,公司加强对涉及世界领先技术(如智能制动器技术、轨道交通制动系统技术)、新能源与低碳经济(如风电领域)、新材料(如陶瓷基、炭陶摩擦材料)及那些行业规模大、技术附加值高、自动化生产程度高的国家战略性新兴产业的前瞻性技术研究;正在着手开发轨道交通制动系统、海工制动系统产品、石油钻井制动系统、摩擦材料等系列新产品,为公司规模发展打好技术和市场基础;其中轨道交通制动系统将作为公司后备市场领域开拓的重点,公司在报告期内加快了市场进入的前期准备,就技术与市场开拓方面加强了与行业相关单位的沟通,公司目前成立了以总经理为组长的轨道交通项目领导小组,强化了项目的组织、实施和统筹能力。

本次非公开增发彰显大股东信心,轨交领域并购有望助力公司目标市场实现三级跳。(1)本次向大股东聂景华先生非公开发行股票彰显大股东对公司发展前景的信心。(2)并购上海庞丰交通设备科技有限公司有助公司加速切入轨交制动系统领域,从而实现公司目标市场容量从传统工业制动领域向风电制动领域再向轨交以及流体制动等其他更广阔附加值更高领域的不断跨越。

小盘真成长,价值投资稳健之选,维持买入,继续强烈推荐。(1)公司业务先纵向再横向拓展大有潜力,市场规模有望从十亿元级别向百亿元级别迈进,业绩有望保持快速成长。(2)我们暂不考虑本次非公开发行所带来的股本微微增加,维持此前报告对公司的盈利预测,预计公司2014-2016年营业收入分别为8.35、9.65和11.25亿元,归母净利润分别为0.63、0.84和1.17亿元,,对应EPS分别为0.31、0.41和0.57元,对应业绩增速分别为-4.88%、33.40%和39.21%(2013年公司转让全资子公司华伍重工85%的股权,取得投资收益3334.73万元;若在2013年的业绩中扣除该项一次性的出售股权收益,则2014年业绩增速将会在90%左右).(3)考虑到公司的龙头地位和成长潜力,我们建议按2015年40倍的PE水平给予目标价16.40元,对应2014、2016年PE分别为52.90倍和28.77倍,公司上一交易日收盘价12.83元,维持买入评级,继续强烈推荐,价值投资稳健之选。

风险提示。:解决同业竞争创造协同效应

#p#分页标题#e#事件:拟非公开发行募集不超过35 亿元,价格不低于21.41 元/股,发行总数不超过1.63475 亿股(桑德集团认购发行量的30%),扣除相关费用后用于桑德环境香港认购桑德国际增发的280,373,831 股股份和协议受让Sound Water(BVI) limited 所持桑德国际264,797,507 股股份(价格均为8.1 港元/股),共占桑德国际增发后总股本的31.19%,成为桑德国际第一大股东,实现对于桑德国际的控制。同时拟作价12 亿元将所持湖北一弘的100%股权转让给桑德国际或其指定方。

协同效应有望体现:综合考虑增发、桑德国际盈利情况和湖北一弘转让,本次方案对于桑德环境短期内每股收益影响有限,更多影响在于解决同业竞争问题、增强协同效应和大平台搭建:(1)同业竞争:未来桑德国际主要在于水务板块,桑德环境除去桑德国际股权,本部业务主要在于固废板块,解决同业竞争问题,并可减少人员重复等现象,增强效率;(2)客户协同:双方主要客户均为地方政府,可以利用各自的良好关系帮助对方业务拓展;(3)融资优势:存在境内和香港两个上市公司,有望发挥境内外上市平台的融资优势;(4)大平台搭建:桑德环境将成为桑德国际第一大股东,兼顾固废和水处理的环保大平台搭建。

关注后续成长空间:(1)外延扩张:若本次方案得以顺利进行,桑德环境和桑德国际均有大量现金入账,环保行业并购风生水起,2014年两家企业也均发生多次并购事件,不排除未来会充分利用现金再进行外延扩张的可能性。(2)财务费用下降:由于历史原因,桑德国际存在较多高息债务,不排除未来通过偿还或者替代来减少财务费用的可能性。

投资建议:暂不调整公司盈利预测,预计2014 年-2016 年EPS 分别为0.93 元、1.21 元和1.60 元,对应PE 为22.3 倍、17.2 倍和13.0倍,维持“增持-A”投资评级,6 个月目标价28 元。

风险提示:项目进展低于预期、现金流风险、业务开拓风险等

(安信证券邵琳琳)

三元股份: 稳步推进“内生+外延”战略,迅速做强乳品业务

稳步推进“内生+外延”战略,迅速做强乳品业务

事件:公司27 日公告以下重要信息:一、拟非公开发行股票募集资金中计划补充流动资金的25 亿元,其中约15 亿元将用来并购重组,以迅速做大做强乳品业务,公司公告中简单提到目前正在考虑并购的可能的三个目标,分别为1)境外一家与婴幼儿配方乳粉生产相关的企业;2)境外一家知名品牌的液态奶企业;3)境内一家地方性知名低温液态奶企业。二、公告关于非公开发行股票申请文件反馈意见有关问题落实情况。对此,我们

点评如下:

此次公告公司明确提出拟用非公开增发募集流动资金中的约15 亿用来并购,并对当前正在接触的三个标的做了简述,符合我们前期预计公司未来会通过“内生+外延”迅速做强乳品业务战略的判断:本土婴幼儿奶粉陷信用危机窘境,倒逼国家已出台了一系列关于全面提高我国婴幼儿配方乳粉质量安全水平的政策(包括2014 年6 月《推动婴幼儿配方乳粉企业兼并重组工作方案》等);同时我国也在政策层面大力扶持本土婴幼儿配方乳粉企业去整合行业,帮助本土奶粉进行品牌推广,力求提振消费者对本土婴幼儿配方奶粉的信心。三元几十年来一直做为历届“人大”、“政协”两会等中央及北京市重大政治活动、经济文化大型活动的乳品供应商,在第二批婴幼儿配方乳粉新品发布会上被推荐,首都放心奶将有望搭上行业整合便车,通过收购兼并迅速做大。

对未来展望:预计北京国企改革方案公布临近,叠加复星拟战略入股,随着未来定增方案的正式落地(引入战投+管理层激励,加强充分竞争行业国有资产的竞争力符合当下国企改革的方向,预计经过两次意见反馈,定增方案落地时间不会太久),公司管理能力和机制有望大幅提升,是比较确定的经营拐点,而未来紧跟其后的则是业绩拐点,建议提前布局。

盈利预测、估值与投资建议:维持公司盈利预测,预计公司2014-2016 年营业收入增速分别为19.5%、20.8%和19.8%,净利润分别为2.26 亿元(14 年河北三元土地收储确认收入)、0.47 亿元和1.41 亿元;EPS 分别为0.26 元、0.05 元和0.16 元。维持“增持-A”投资评级,6 个月目标价11.5 元,对应目标市值约100 亿元(不含拟增发的40 亿元).

风险提示:食品质量安全风险、原奶紧缺及价格大幅上涨风险、非公开增发未通过风险、国企改革力度低于预期风险等。

(安信证券苏青青,王园园)

(责任编辑:DF146)

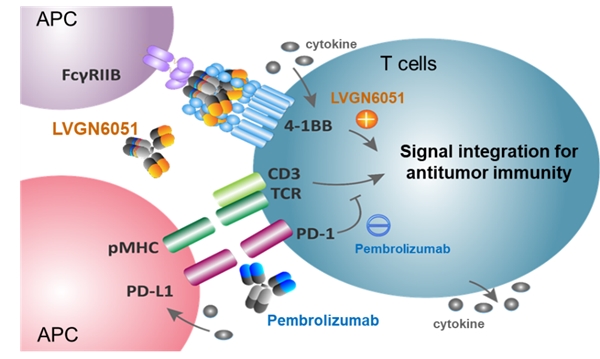

- 礼进生物将在2023 ASCO上报告4-

礼进生物将在2023年美国临床肿瘤学会 (ASCO) 年会上...

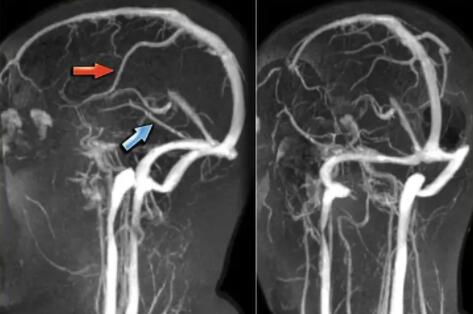

- 脑静脉血栓实现智能化诊断,脑卒中AI研究

近日,推想医疗与首都医科大学附属北京朝阳医院放射科杨旗教授团...

- 科兴制药产业布局再发力 探索合成生物技术

11月2日,科兴制药(股票代码:688136)发布公告,公司...

- 拜耳转移乳腺癌ErSO疗法尚未进入临床试

此前有报道称拜耳一种小分子药物ErSO对动物体内的癌细胞有9...