掘金8万亿大健康产业 聚焦高端医疗器械(附股)

上证报资讯最新统计数据显示,今年以来,A股公司陆续披露了131起医药医疗并购或投资的公告,与文化产业成为A股最热板块。在此背景下,,PE精英与实业家在日前举办的第四届中国医疗健康产业投资与并购大会上,纵论了8万亿元大健康产业“蛋糕”哪部分“最好吃”。从讨论结果看,高端医疗器械、专科连锁医院及移动医疗三大领域最受青睐。

高端器械国产化存商机

据上证报资讯统计,截至6月20日,今年披露的131起医药板块投资事项中,涉及医疗保健设备的共39起,最新案例是北大医药(000788,股吧)拟斥资14亿收购一体医疗100%股权。另据清科数据显示,2013年VC/PE共投资了210家医疗健康企业,创2008年以来新高。

为何医疗器械领域突然走俏?上证报记者采访获悉,目前全国医疗器械制造商逾万家,远超制药厂,但该行业相对散乱,低端市场基本是国产,中端国产和进口对半分,高端市场大部分被洋品牌占据。有业界资深人士认为,如此市场格局蕴藏着并购及投资大机会。

曾一手打造了九鼎投资医药基金辉煌战绩的禹勃,这次以中融康健资本董事长身份亮相并购大会,他表示,与药品相比较,他更看重医疗器械行业的机会。因为医疗器械比较复杂,CT也好,核磁也好,是一个系统工程,国外的GE、飞利浦和西门子在每个领域都有各自专利,很难有任何一家公司把整个CT从头到尾都申请了专利,这就给中国企业提供了很大的机会。

“未来十年之内,中国的家用医疗器械市场会超越美国,成为全球最大的市场,甚至这个时间点还能提前几年。”北京康复之家医疗器械连锁经营有限公司董事长柏煜乐观预计,他还认为该领域的并购也将风生水起,“未来几年会出现多起‘蛇吞象’式的并购,比如,国内家用医疗器械生产商并购某跨国公司的中国业务,或者某诊断业务。”

从事高端耗材类医疗器械的博迈科技董事长李斌表示,高端医疗器械前景广阔,在国家鼓励高端医疗器械发展的背景下,只要国产技术站得住脚,有代替进口的实力,政策层面自然会大力扶持国产产品。

投资专科连锁有门道

除了高端医疗器械,PE机构还看好专科连锁医疗服务企业。不过这里面的投资需要“去粗存精”。

IDG资本合伙人余征坤认为,医疗服务可以分两个领域:一类偏重于服务为主(如体检、坐月子服务),这是非治疗机构;一类是医疗机构(如妇产科医院)。他指出,在治疗性领域的一个重要经验教训是,只能投那些专科连锁,综合医院一般不去碰。因为在某个专科里比较容易聘请到领军医生和主任加盟,且可以逐步培养专科医师团队和梯队,而大而粗的综合医院很难驾驭。另外,最好投资那些偏服务的专科连锁机构。因为类似胸外科(心脏手术)和脑外科(开颅手术)这种手术难度大的专科非常难复制,不宜以连锁方式大规模发展。

余征坤称,IDG在医疗服务领域就注重上述两点。现在该PE在医疗服务领域投了三家,分别是做健康体检、美容整形以及做妇产的企业。

资料显示,IDG耕耘医疗领域已有十年,共投了20多家公司,其中6家在国内外资本市场实现了IPO。

短线不宜投移动医疗

与医疗器械、专科连锁相比,移动医疗看起来更性感也更具想象空间。不过,PE机构认为这是长线投资,非短线所能斩获。

在上述医疗健康产业投资与并购大会上,清科集团创始人倪正东称,移动医疗将成为未来3-5年最热门的投资领域之一。“现在整个投资界最关心的两大行业,一是移动互联网,一是医疗健康,这两个最热门行业的交集,就是移动医疗,所以说未来三五年,移动医疗会有巨大的机会。”倪正东如此推测。

然而,IDG合伙人余征坤则审慎乐观,他认为移动医疗领域短期没机会,长期是大机会。余征坤介绍称,IDG投资了A股市场上正宗的移动医疗公司九安医疗(002432,股吧)。“目前看九安医疗此类公司,其投入非常大,所以短期你看不到收益的,这是以娱乐为主的。还有一类是以治疗为主,主要是糖尿病和高血压等慢病的管理,美国这个模式已经成立了。德康医疗在美国上市了,虽然现在不盈利,但是从收入增长的情况来看非常快,这一块在美国有非常成熟的模式。”余征坤认为,如果想着三年投完就能赚钱退出,这肯定不行。

个股点评:

新华医疗(600587,股吧):构建三大业务平台,医疗器械和服务是发展重点

类别:公司研究机构:中国国际金融有限公司研究员:邹朋,强静 日期:2014-05-14

要点

目前新华医疗正在构建医疗器械、医疗服务和制药装备等三大业务平台,积极推动业务结构的转型,我们就业务规划与公司进行了沟通:快速拓展医疗器械产品线:公司规划了医疗器械9 大业务板块。

以医院感控设备积累的口碑与渠道突破医院市场,同时快速扩张产品线。未来感控设备、诊断试剂、血透中心、骨科耗材将成为公司医疗器械板块的核心增长点。

医疗服务:打造医院管理集团,疏通下游产业链。司目前旗下6家医院,未来将逐步实现改制并表,成为公司新的利润增长点,未来公司仍将积极需求医疗服务领域的扩张机会。同时布局医院也将带动公司上游医疗器械业务的发展,疏通上下游产业链。

制药装备:产品升级+规模优势抵御周期。公司借助新版GMP 认证东风,实现了制药装备业务的快速发展,目前公司基本已经实现产品线的全覆盖。未来公司将借助粉液双腔软袋生产线、单抗制药装备等升级产品进一步提升市场份额,同时将单产品升级为制药工程设计,提升整体业务附加值。产品升级+规模优势仍将推动制药装备业务的稳定增长。

建议

我们维持原有盈利预测,预计2014 年和2015 年EPS 分别为1.71和2.46(不考虑增发摊薄),同比增长分别为47%和44%,对应2014 年、2015 年P/E 分别为37X 和25X。

新华医疗具有国内领先的品牌影响力和销售渠道,借助大股东资金优势和行业整合趋势积极推动主业转型,由制药装备向空间更为广阔的医疗器械和医疗服务扩张。目前支持公司持续扩张的基本因素未变,在百亿市值的基础上,未来公司有望延续过去高速增长的辉煌,维持“推荐”评级。

通策医疗(600763,股吧):口腔与辅助生殖双轮驱动

类别:公司研究 机构:东北证券股份有限公司研究员:刘林 日期:2014-06-03

口腔医疗服务主业仍将维持较高增长。公司目前的营业收入主要来自于口腔医疗服务业,去年收入在4.5亿元左右。公司已经在杭州、宁波、北京、衢州、诸暨、昆明、沧州和黄石等地设有口腔医院,其中杭州口腔医院是公司最主要的收入和利润来源。杭州口腔医院的新大楼预计八月底能够完成全部工程项目,建成后将会新增300多张牙椅,届时杭口的总牙椅数量可能会超过700张。杭口将继续推行总院+分院的经营模式,杭口去年新招100多名员工,预计今年将新建3-5家分院。宁口的经营也逐渐步入快轨道,去年实现净利润814万元,同比增长30.68%,今年Q1实现营收1317万元,增长势头良好。

公司计划重点打造展数字口腔业务。数字口腔是将口腔诊疗与移动互联网相结合,涉及计算机、新材料和力学等学科。公司计划以正畸为切入点,将隐形矫治产品与医疗服务相结合。

辅助生殖业务前景远大。公司计划今年在昆明和重庆建设2家辅助生殖中心,并投入运营。预计在试运营期间可开展300-400例,正式运营后预计可达2000例左右。辅助生殖中心更依赖设备,可复制性强。

投资建议:我们认为公司的口腔主业在杭口新增牙椅的推动下,仍能维持较快增长,辅助生殖业务有望再造一个通策,同时公司还有向其他专科领域进军的计划。公司的医疗服务之路正越走越宽敞,估值也有望维持高位。我们预计公司2014-2016年的EPS分别为0.76元、0.96元和1.22元,首次覆盖并给予“增持”评级。

风险提示:辅助生殖业务进展低于预期的风险;杭口新大楼项目进展低于预期的风险;医疗事故风险。

科华生物:强化体外诊断龙头地位

类别:公司研究 机构:方正证券(601901,股吧)股份有限公司 研究员:刘亚明 日期:2014-04-22

投资要点

1、体外诊断(IVD)行业前景广阔。

在医保控费背景下,诊断试剂相对宽松,虽然存在个别领域过度诊断的情况,但从数据来看依然有广阔前景,中国人口占全球20%,而体外诊断市场份额仅占3%。目前国内体外诊断项目数量1500种,与欧美3000多种的检测项目存在差距。目前体外诊断市场仅200亿元左右的规模,其中体外诊断试剂130亿元,及时检测设备50亿元,独立医学实验室20亿元左右,人均年诊断产品使用金额仅仅2美元左右,而发达国家达到25-30美元。罗氏、西门子、雅培、贝克曼、BD、希森美康六家外资企业占据了国内60%的IVD市场份额,国内以迈瑞、科华生物(002022,股吧)为一线龙头,收入超过5亿元,达安基因(002030,股吧)、丽珠、利德曼(300289,股吧)、中生北控、复星长征占据二线地位,整个行业CR10(前十名市占率)达到80%。

2、短期业绩增速放缓。

公司2013年营业收入11.14亿元,净利2.88亿元,同比分别增长9.94%、20.22%。公司毛利率略下滑0.42个百分点,但销售期间费用率下降3个百分点至18.43%。

2013年,诊断试剂业务同比增长18.65%,其中,免疫试剂销售同比增长26.52%;生化试剂同比增长15.58%;核酸试剂同比增长7.44%。免疫试剂销售增长较快的主要原因是试剂出口同比增长186.58%。仪器业务同比增长1.33%,主要以仪器带动高毛利试剂的销售,仪器业务增速整体保持平稳,但对试剂业务的拉动效果是显著的。此外,2013年下半年仪器的招投标数量减少比较明显,2014年1季度销售进展来看已明显恢复。

3、公司核心优势主要在于产品系列齐全,研发优势突出。

目前有120多个新品在研,涉及POCT、酶联免疫、化学发光、生化、核酸等,未来在相关领域,公司将积极寻找新的发展方向。未来两年,公司将有30个新产品上市。公司未来的开发重点主要是普通疾病的筛查试剂与仪器。

4、化学发光试剂进口替代高峰即将到来

化学发光免疫分析(ChemiluminescenceImmunoassay,CLIA)是将具有高灵敏度的化学发光测定技术与高特异性的免疫反应相结合,用于各种抗原、半抗原、抗体、激素、酶、脂肪酸、维生素和药物等的检测分析技术。是继放免分析、酶免分析、荧光免疫分析和时间分辨荧光免疫分析之后发展起来的一项最新免疫测定技术。定量、快速是最大优点,以HBsAg的检测为例,如果采用化学发光法,可以将定量结果<=100IU/mL作为停药指标,并定期随访检测HBsAg定量值。

化学发光为“仪器+试剂”的封闭式系统,技术要求高,目前以外资主导。公司化学发光产品目前仅能小批量生产,但2014年扩产后将加速发展。化学发光能进行定量检测,更为先进,酶免产品更适合定性检测,但并不是说前者将会替代后者,根据实际需求,两者各有优势。

2014年4月17日公告,公司收到上海市食品药品监督管理局颁发的铁蛋白定量测定试剂盒(化学发光法)《医疗器械注册证》,主要供医疗机构用于体外定量测定人血清样本中的铁蛋白,作铁代谢的相关疾病辅助诊断用。个别产品难以给公司业绩带来明显推动,预计经过1-2年培育,随着新产品陆续上市,将对公司业绩带来明显推动。此外,公司还将有甲状腺指标、肿瘤跟踪检测等20-30个产品。

基于对自身技术工艺的自信,公司有信心其化学发光产品具有性能稳定、磨合周期相对较短的竞争优势。由于诊断试剂和仪器是医院 的成本项,故高性价比的国产试剂和仪器有望大规模替代进口。

5、POCT将是发展重点。

公司2014年POCT产能将由1500-2000万人份扩产到5000万人份。公司质量优势明显。目前在心梗(心肌酶)、胰腺炎(胆淀粉酶)、乙肝病毒、肝功能(谷丙转氨酶、谷草转氨酶等)、艾滋病、血糖、血型快速检测方面已经储备了品种。

6、传统产品有望稳健增长。

虽然化学发光产品有定量优势,但传统酶联免疫法检测和临床化学检测并不能被完全取代,有望保持稳定增长。生化诊断试剂也不可能完全被替代。生化全套检查就是指用生物或化学的方法来对人进行身体检查,生化全套检查内容包括:肝功能(总蛋白、白蛋白、球蛋白、白球比,总胆红素、直接、间接胆红素,转氨酶);血脂(总胆固醇,甘油三酯,高、低密度脂蛋白,载脂蛋白);空腹血糖;肾功能(肌酐、尿素氮);尿酸;乳酸脱氢酶;肌酸肌酶等。

7、国际业务将进一步加强。

目前出口占公司收入10%,未来将进一步扩大国际化业务。未来POCT有望成为出口主力品种。目前公司品种已经通过WHO、美国CDC、艾滋病基金会、儿童基金会逐步进入伊朗、朝鲜、南非、肯尼亚、巴西、玻利维亚等国的采购名录。

8、代理仪器带动试剂增长。

公司是希森美康的国内最大代理商,2012年贡献收入3.46亿元,利润4571万元。2013年,代理仪器业务销售4,07亿元,同比增长5.77%。从2012年起,公司还与国际性微生物检测龙头企业法国梅里埃合作,在部分地区代理其生物检测仪器及配套试剂。

9、引入新的战略投资者方源资本有望推动外延扩张。

之所以引入新的大股东,主要原因是公司创始人徐显德先生已经70余岁,早已退出公司管理多年,沙立武先生也于2012年退休,出于个人原因选择退出,选择方源资本作为股份转让受让方是两位股东的选择的结果。双方在对于行业发展、投资观念等方面比较一致。今后公司将借助其资本优势、投资经验,通过双方的优势互补,助力公司长期发展。董事长本人也已承诺长期持股,将在公司长期任职。定增将给公司带来后续发展所需的资金。引入战略投资,将整合公司与战略投资者的优势,提升管理水平,拓展外延式发展能力,优化股权结构,强化治理水平,实现公司成为中国最大、亚洲有影响力的体外诊断仪器和试剂生产企业的发展目标。

公司拟以非公开发行的方式向LAL公司发行2500万股人民币普通股,募集资金总额为4亿元(含发行费用)。5月份完成第1笔交易,预计2014年10月完成整个交易后方源资本将占股份19.44%。预计5月份管理层换届以后战略思路将进一步明朗。

10、盈利预测与估值。

基本假设:诊断试剂行业平均增速15%,公司内涵式增长有望保持稳健。2014年进行并购的可能性较小,仪器销售收入增速有望恢复 到15%左右的增速。

预计公司2014、2015年EPS分别为0.67、0.81元,同比增长分别为22%和26%,目前股价23.03元对应2014/2015年PE分别为34、28倍。

11、核心假设风险:

化学发光试剂推出进展和外延并购进展低于预期。

理邦仪器:一季报符合预期,业绩下滑放缓

类别:公司研究 机构:华融证券股份有限公司 研究员:张科然 日期:2014-04-25

2014年一季度业绩

营业收入1.25亿元,同比增长16.81%;归属上市公司净利润620万元,同比下降25.23%;每股收益0.05元。在2014年4月10日披露一季度业绩预告中预计净利润下降15-40%,实际下降25.23% 符合预期,且业绩下滑速度放缓,说明公司各项经营有所改善。

财务分析

一季度毛利率为55.77%,同比下滑2个百分点;期间费用率为53.06%,同比上升1.37个百分点;净利率为4.62%,同比下降2.61个百分点,主要是由于公司继续加大研发投入所致。

研发进展情况

一季度公司新一代病人监护仪取得国内III 类产品注册证,血糖仪产品取得国内产品注册证,电子阴道镜完成加拿大注册。

盈利预测和投资建议

我们预测公司2014-2016年公司营业收入分别为5.98亿元、7.74亿元和9.87亿元,归属上市公司净利润分别为0.5亿元、0.75亿元和1.08亿元,每股收益分别为0.39元、0.59元和0.85元,对应PE 分别为70倍、47倍和32倍,近期随着医药股调整,估值略有回落,我们继续给予强烈推荐评级。

风险提示

新产品推广低于预期;海外销售遇阻;医疗器械投诉等等。

(责任编辑:HF028)

- 去年卖到脱销的华堂宁,今年618两盒即赠

图源 人民日报健康客户端2023年6月9日,由人民日报健康...

- 提升大型医疗设备“健康指数”,山特有“良

近几年,我国医院总数保持增长,据卫健委数据显示,截至2021...

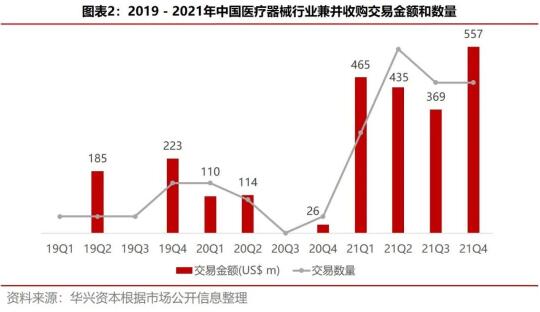

- 华兴资本2021年医疗与生命科技行业年度

2021年疫情全球蔓延,中国积极应对。在逐渐消除Delta影...

- 东华原医疗动脉硬化检测仪——让早期动脉硬

你是否偶尔感到头晕头痛?或是注意力不集中学习工作都很吃力?晚...